COMENTARIOS MERCADO

2020 04 27

INDICATORS

1) ADVANCE vs DECLINE = POSITIVO (Bull Confirmed)

Advance (Acciones cuyos precios suben)

Decline (acciones cuyos precios bajan)

http://www.juliourvina.com/wp-content/uploads/2020/04/Advance-Decline-2020-04-24.pdf

Puntos importantes:

-

Advance/Decline = Modo BULL CONFIRMED – POSITIVO

2) SECTORES = NEGATIVO

http://www.juliourvina.com/wp-content/uploads/2020/04/Sectores-2020-04-24.pdf

Positivos: QQQ, XLY, XLK,

Se siente menos pánico

Negativos:

El TLT baja a 70% (de 90% de Strength)

El Oro baja a 60% (de 80% de Strength)

3) SENTIR DE LOS INVERSIONISTAS (AAII) = POSITIVO

http://www.juliourvina.com/wp-content/uploads/2020/04/AAII-Sentiment-Survey-2020-04-24.pdf

Sentir positivo de los inversionistas (24.86%) por debajo del histórico (38.5%) = POSITIVO para los índices bursátiles a corto plazo

4) CURVA DE RENDIMIENTO (Yield Curve) – POSITIVO

http://www.juliourvina.com/wp-content/uploads/2020/04/Curva-Yields-2020-04-24.pdf

-

Positivos: –

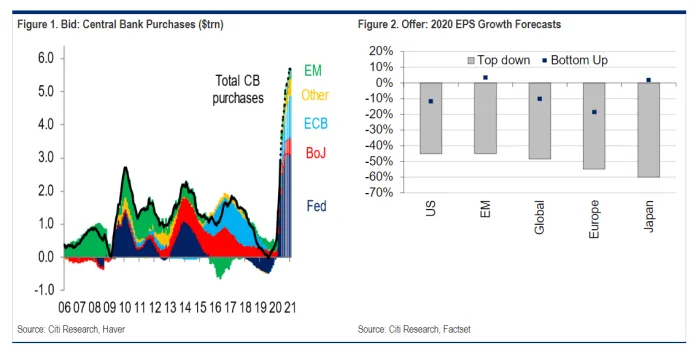

- FED reduce las tasas de interés a 0% e inyecta $4 trillones al mercado para asegurarse de que haya suficiente liquides – esto ayudo a que la curva de retorno se vuelva positiva

- FED reduce las tasas de interés a 0% e inyecta $4 trillones al mercado para asegurarse de que haya suficiente liquides – esto ayudo a que la curva de retorno se vuelva positiva

- Negativos:

CONCLUSION:

Mantenerse invertidos

MERCADO

Invertir es un ejercicio emocional más que intelectual. El inversionista que sabe controlar sus emociones es el que siempre gana.

El Dow supero el nivel de 24,000 – muy positivo

Buen articulo (Forbes) sobre las 3 razones por las cuales los índices deberían de seguir cayendo

Ari Wald de Oppenheimer – los mercados bursátiles están entrando en un nuevo mercado de alza

No hay señales que los inversionistas se quieran salir de este mercado

Citi – el mercado de baja no se ha terminado, siempre hay rebotes por el estímulo monetario, pero estos tienden a volver a caer

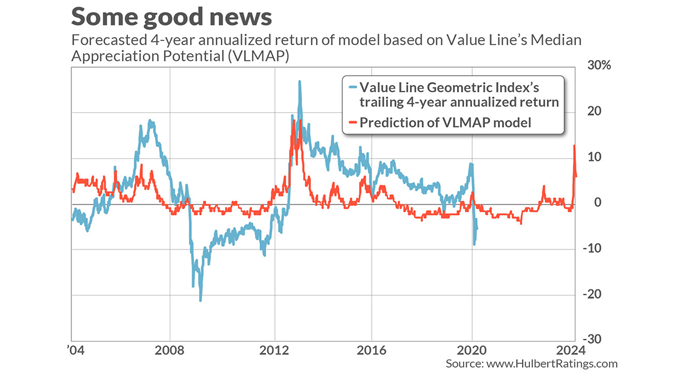

VLMAP (de Value Line) acaba de dar una señal muy positiva para comprar acciones – sus señales de compra siempre han sido certeras

ECONOMIA:

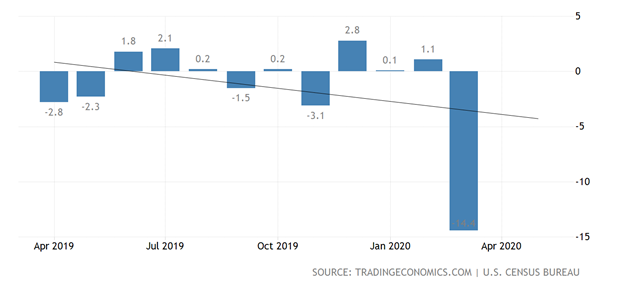

Bienes Duraderos = colapsa a un negativo 14.4% = todos están en casa en cuarentena, nadie produce bienes duraderos

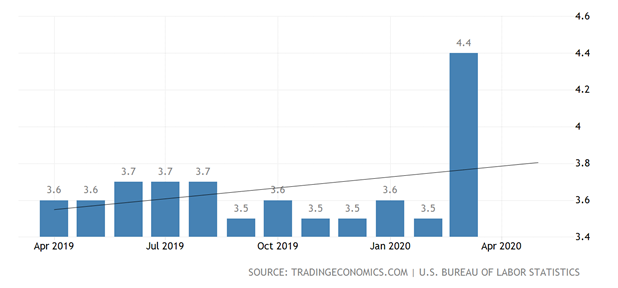

Desempleo = sube a 4.4% – se supone que, con la cuarentena y el país paralizado, el desempleo deberia de subir a un 20%

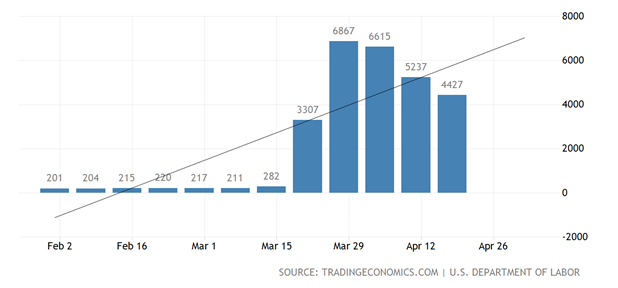

Aplicaciones para el seguro de desempleo = 4.427 millones para la semana pasada – se incrementa a una tasa decreciente

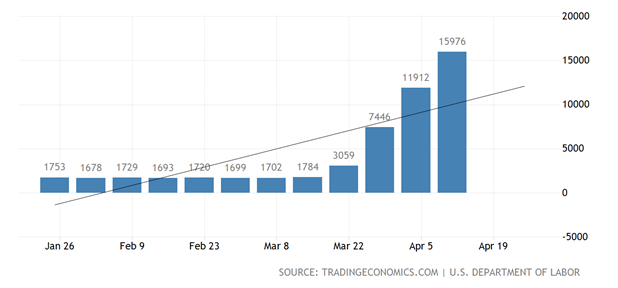

Aplicaciones para el seguro de desempleo (acumulado 12 meses) = sube a 15.976 millones

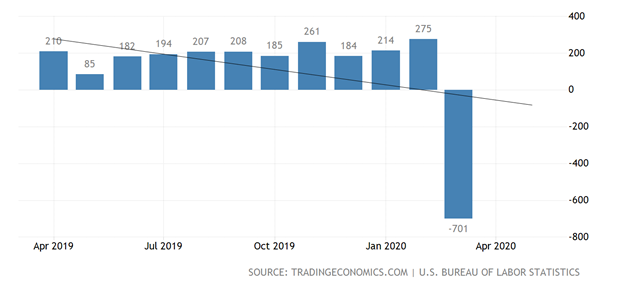

Puestos de trabajo creados = cae en 701 mil

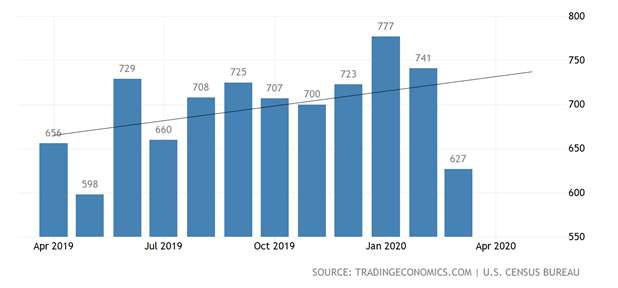

Ventas de nuevas propiedades = cae a 627 mil

FED:

Todos los bancos centrales del mundo están en modo de inyectar enormes cantidades de liquides para evitar una recesión global

SECTORES:

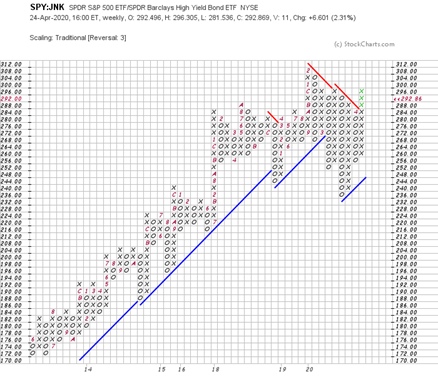

Inversionistas prefieren acciones sobre bonos corporativos de alto rendimiento – positivo para los índices bursatiles

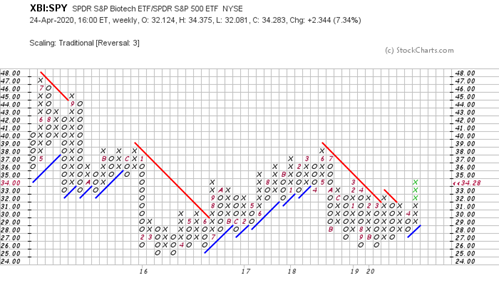

Inversionistas prefieren el sector salud (subsector biotecnología) sobre las acciones de mayor capitalización – positivo para los índices bursatiles

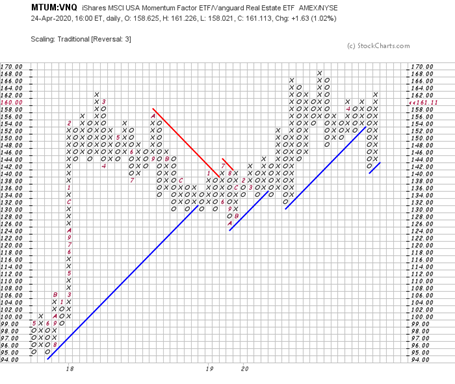

Inversionistas prefieren acciones del estilo Momentum sobre bienes raíces – positivo para los índices bursatiles

RIESGOS

-

Que el virus sea mucho peor y que mueran millones de personas – pocas probabilidades, pero siempre existe la posibilidad

-

Todavía no se sabe el tiempo que la pandemia podría durar

-

Que los consumidores (70% del PIB) no salgan a comprar

- Se espera que las ganancias corporativas caigan entre un 70% a 90%

- Que USA les suba agresivamente los aranceles a los productos chinos para compensar por el daño causado por la china y que se inicie una guerra comercial entre las naciones

- Que los países afectados (USA y los europeos) obliguen a sus empresas a que salgan de la China y regresen a sus respectivos países

- El S&P 500 se ha recuperado en un 29% de su punto más bajo – sin embargo, el PIB deberia de continuar en negativo, las ganancias corporativas son muy bajas y van a haber más de 30 millones de desempleados – el riesgo es que los inversionistas pierdan el optimismo y cambien de enfoque a todo lo malo de la economía y el S&P 500 vuelva a colapsar

- Que la recuperación económica sea de 3 años y no de meses – eso haría que el S&P 500 vuelva a colapsar

- Estamos entrando al mes de Mayo – riesgo que se dé el Sell in May and go Away

- Todavía no se sabe los efectos deflacionarios del colapso de los precios del petróleo – la pandemia ha eliminado más del 33% de la demanda por el petróleo

- Que la curva de retornos se invierta y apunte a una mega recesión

-

Que las economías globales entren en recesión

- Irán – conflicto con Irán en el medio oriente – empeora con el ataque de Irán contra las refinerías de Arabia Saudí