COMENTARIOS MERCADO

2019 09 02

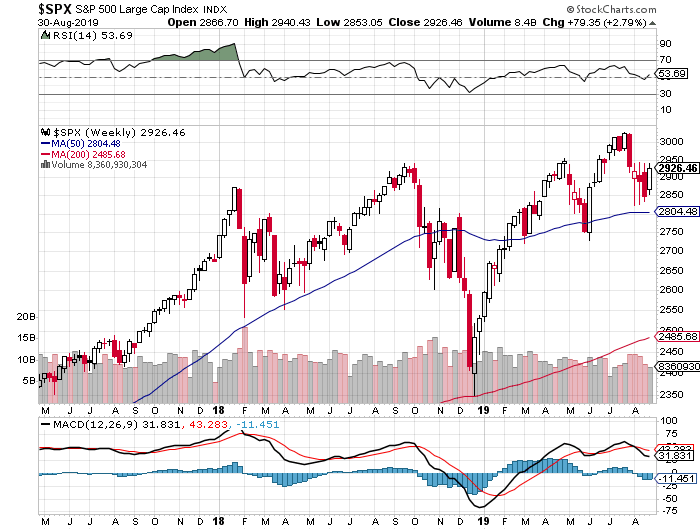

Mercado se recupera, pero todavía está en modo de Bull Correction:

Mantenerse invertido

La pregunta de todos los inversionistas es = si la guerra comercial con la China va a terminar en una recesión (USA y global)

Riesgos:

-

FED – que el FED no baje las tasas de interés agresivamente para contrarrestar la guerra comercial / de las monedas

-

Que los inversionistas asuman que las empresas del S&P 500 van a registrar un incremento de 10.5% en sus ganancias corporativas en el 2020 – esta cifra es muy alta y si no se da, podría haber una corrección severa

-

Guerra comercial entre USA y la China – continúan subiendo los impuestos arancelarios – podría terminar en una fuerte confrontación entre ambas naciones.

- Guerra comercial entre USA y la Unión Europea – especialmente relacionada con el sector de los automóviles

- Guerra de las monedas – Bancos centrales bajan las tasas de interés agresivamente para devaluar sus respectivas monedas

- Que Inglaterra se separe de la Unión Europea sin llegar a un acuerdo (fecha de vencimiento = 30 de Oct)

- Hong Kong – las protestas y las acciones del partido comunistas de la China

- Irán – conflicto con Irán en el medio oriente

- Guerra entre la India y Pakistán – ambos tienen armas nucleares

- Colapso de Argentina si regresan los anti- empresas

INDICATORS

POSITIVOS

Sentir de los inversionistas (AAII)

http://www.juliourvina.com/wp-content/uploads/2019/08/AAII-Sentiment-Survey-2019.08.30.pdf

Sentir positivo de los inversionistas (26.13%) continúa por debajo del histórico (38.5%) = positivo para los índices bursátiles a corto plazo

Pesimismo está muy alto en 42.21.72% – se ha mantenido por encima de su promedio histórico de 30.5% por mas de 15 semanas – de un punto de vista contrario es muy positivo

Interesante notar que, aunque los índices bursátiles han subido, los pequeños inversionistas se han mantenido alejados del mercado – esto, de un punto de vista contrario, se considera muy positivo para los índices

NEGATIVOS

Advance (Acciones cuyos precios suben) – VS – Decline (acciones cuyos precios bajan)

http://www.juliourvina.com/wp-content/uploads/2019/08/Advance-Decline-2019.08.30.pdf

Puntos importantes:

- Advance/Decline = a pesar de la recuperación de los índices, el indicador se mantiene en Bull Correction – recuerden que en Bull Correction siempre es bueno mantener algo de cash

Sectores

http://www.juliourvina.com/wp-content/uploads/2019/08/Sectores-2019.08.30.pdf

En Modo de correction los sectores se sigue deteriorando – los bonos (TLT), el oro (GLD) y el cash (LQD) están muy altos y las acciones pequeña capitalización (IWM) se mantiene muy bajo – debería de estar por encima del SPY

Curva de Rendimiento (Yield Curve)

http://www.juliourvina.com/wp-content/uploads/2019/08/Curva-Yields-2019.08.30.pdf

Señales de peligro = la curva de retorno tiene más de 3 meses invertida = en los últimos 50 años, esto ha sido una señal muy clara que hay una recesión en camino

- Positivos:

-

Negativos:

- El retorno de 3 meses se mantiene por encima de los bonos a 5 años

- El retorno de 3 meses está por encima del de 10 años

- La curva continúa con su tendencia a una formación invertida, gracias a que el FED ha subido las tasas de interés 8 veces, lo cual implica recesión (barras grises) en unos meses y una recesión casi siempre es acompañada de un mercado a la baja (Bear Market)

- El retorno de 3 meses se mantiene por encima de los bonos a 5 años

-

Pendientes:

- Que el FED no continúe bajando las tasas de interés

- El efecto de la política de Trump de subir los aranceles a los productos chinos – esto debería hacer que la curva de retornos se ponga en positivo

- Que el FED no continúe bajando las tasas de interés

Nota: Es importante adelantarse a la recesión (18 meses a partir del momento cuando la curva se invierte) y prepararse porque para cuando todos digan que la economía americana esta en una recesión, los inversionistas habrán perdido el 30% de sus inversiones

CONCLUSION:

Mantenerse invertido – hay que recordar que cuando el Adv/Dec entra en modo de Correction, es importante incrementar el cash y no entrar en pánico:

El FED tendrá que bajar las tasas de interés agresivamente para contrarrestar los efectos de la guerra comercial y ahora guerra de monedas

NOTAS:

Dos artículos importantes que se contradicen – mantenerlos en mente:

Excelente articulo – Albert Edwards de SocGen advierte que el mercado de bonos está haciendo algo que implica peligro a corto plazo = la curva de retorno que estaba invertida, ahora se vuelve normal con mucha fuerza – esto siempre implica una recesión a corto plazo

Cuando el retorno del bono del tesoro a 10 años cae por debajo de 2%, la tendencia de los índices bursátiles ha sido al alza – con retornos de 4.3% en promedio