COMENTARIOS MERCADO

2019 06 17

- La semana pasada los índices continuaron con su recuperación y se espera que la recuperación continúe – especialmente ahora que se evitó la imposición de nuevas tarifas a los productos mejicanos y que el FED ha dado señales de querer bajar las tasas de interés para defender a los mercados y evitar que la guerra comercial con China deteriore la economía.

- El rebote del S&P 500 sobre su promedio de 200 días continua = positivo

-

La formación técnica paso de una posible alza (Inverted Head & Shoulder) a una formación negativa (Head & Shoulder) – y ahora se espera que vuelva a la formación positiva anterior en especial ahora que el S&P 500 reboto sobre su promedio de 200 días.

- Riesgos;

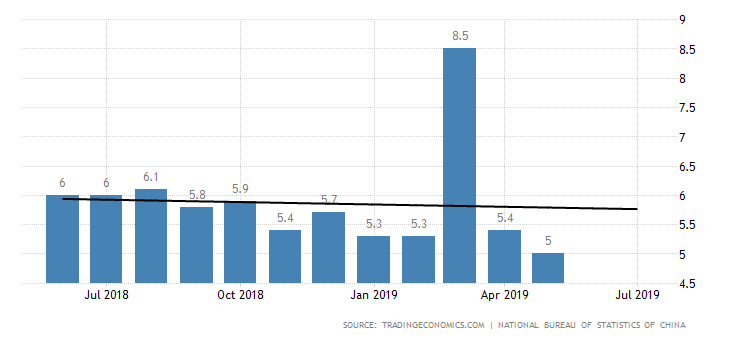

- El riesgo principal sigue siendo la falta de acuerdo sobre la guerra comercial y los incrementos en los aranceles por parte de USA y la China – a esto hay que añadirle que las empresas americanas que le venden hardware y software a Huawei han dejado de hacerlo – en esencia, Huawei está muerta excepto que se dé un acuerdo – no solamente hay daño a las empresas chinas y a su economía, pero también hay grandes ganancias para USA – ingresos de mas de $150 billones en tarifas y además las empresas americanas en la China tendrán que volver a mudar sus fábricas en USA para evitar los aranceles de 25% – la China está sintiendo la reducción en sus exportaciones y la caída en su Producción Industrial esta golpeando fuertemente a su crecimiento económico

-

Nuevo riesgo = las protestas en Hong Kong

- Positivos:

- El sentir positivo de los inversionistas implica que hay confianza en la economía americana a pesar de la guerra económica

- El comentario del FED que están pendientes para bajar las tasas de interés en caso la economía se debilite debido a la guerra comercial es muy importante

INDICATORS

Advance (Acciones cuyos precios suben) – VS – Decline (acciones cuyos precios bajan)

http://www.juliourvina.com/wp-content/uploads/2019/06/Advance-Decline-2019.06.14.pdf

No hay cambios en los comentarios

- Advance continúa al alza – positivo, PERO EN MODO DE CORRECCION (BULL CORRECCION)

- Históricamente, cada vez que el indicador está en modo de alza (Bull), la tendencia es mantenerse al alza aun cuando se presenten correcciones temporales (como en momento presente)

- La recuperación de los índices reduce cualquier amenaza a la tendencia positiva del Advance Decline – PERO EL MERCADO DE ALZA ESTA EN MODO DE CORRECCION

Sectores

Sectores se mantienen sin cambios

http://www.juliourvina.com/wp-content/uploads/2019/06/Sectores-2019.06.14.pdf

-

Positivos = Tecnología está por encima del mercado – positivo

- Negativos =

- El sector de la salud (XLV) está por debajo del mercado igual que las acciones de menor capitalización (IWM)

- Communications está por debajo de mercado = negativo

- Consumer Discetionary (XLY) está por debajo del mercado = negativo

- El sector de los Servicios (Utilities) esta muy alto

- El sector de los bienes básicos (Consumer Staples XLP) está muy alto

- Los bonos (TLT) están muy altos

- El cash (LQD) se mantiene alto

- El sector del Transporte (XTN) es muy bajo – debería de estar por encima del sector industrial (XLI)

-

El Oro (GLD) supera a las materias primas (XLB) = MUY NEGATIVO

Recuerden mantenerse sin ningún tipo de apalancamiento y acumular algo de cash hasta que los sectores vuelvan a su formación Bullish

Sentir de los inversionistas (AAII)

http://www.juliourvina.com/wp-content/uploads/2019/06/AAII-Sentiment-Survey-2019.06.14.pdf

Sentir positivo de los inversionistas (26.84%) continúa por debajo del histórico (38.5%) = positivo para los índices bursátiles a corto plazo

Curva de Rendimiento (Yield Curve)

La curva de retornos se mantiene sin cambios

http://www.juliourvina.com/wp-content/uploads/2019/06/Curva-Yields-2019.06.14.pdf

- El retorno de 3 meses se mantiene por encima de los bonos a 5 años

- La diferencia del retorno con el de 10 años entro en negativo – señales de recesión a futuro?

- La curva continúa con su tendencia a una formación plana, gracias a que el FED ha subido las tasas de interés 8 veces, lo cual implica recesión (barras grises) en unos meses y una recesión casi siempre es acompañada de un mercado a la baja (Bear Market)

- Pendientes del efecto de la política de Trump de subir los aranceles a los productos chinos – esto debería hacer que la curva de retornos se ponga en positivo

- La percepción de los inversionistas cambia de esperar a que el FED suba las tasas a que el FED baje las tasas

Nota: Es importante adelantarse a la recesión y prepararse porque para cuando todos digan que estamos en recesión, los inversionistas habrán perdido el 30% de sus inversiones

POSITIVOS:

Sentir de los Inversionistas – el sentir positivo continúa cayendo por debajo del histórico – positivo para invertir

NEGATIVOS:

Adv- Dec – mientras la tendencia del Advance Decline sea positiva, es necesario mantenerse invertido – aunque estamos en el medio de una Bull Correction

Sectores – no están en formación positiva total – aunque el cash ha bajado, los bonos del tesoro demuestran cautela por parte de los inversionistas –

Curva – la curva de retorno continua invirtiéndose (retornos de los bonos a 5 años y los de retornos a 10 años están por debajo del de 3 meses = cautela por parte de los inversionistas – la economía podría entrar en recesión con el inevitable mercado de baja que sigue las recesiones

CONCLUSION:

Mantenerse invertido – no usar apalancamiento y acumular algo de cash